万科“出牌”:拟定增收购资产 稀释宝能系股份

2015年12月30日 11:05

来源:新京报

否认交易方是华润置地;分析称万科及盟友方还需69亿资金才能控股,定增最大“拦路虎”是股东大会 原标题:万科“出牌”:拟定增收购资产稀释宝能系股份 “宝万之争”万科一方打出新牌。停牌并筹划资产重

否认交易方是华润置地;分析称万科及盟友方还需69亿资金才能控股,定增最大“拦路虎”是股东大会

原标题:万科“出牌”:拟定增收购资产稀释宝能系股份

“宝万之争”万科一方打出新牌。停牌并筹划资产重组的万科A昨日公告重组进展,称拟以新发行股份方式(A股或H股)及现金支付方式,收购潜在卖方持有的目标资产。分析称万科将借此稀释宝能系持有的万科股份,不过股东大会能否通过将成为重组方案落地的关键。

新京报讯“宝万之争”万科一方打出新牌。停牌并筹划资产重组的万科A昨日公告重组进展,称拟以新发行股份方式(A股或H股)及现金支付方式,收购潜在卖方持有的目标资产。分析称万科将借此稀释宝能系持有的万科股份,不过股东大会能否通过将成为重组方案落地的关键。

定增将稀释宝能系持股

万科A公告称,已于今年12月25日就有关可能交易与一名潜在交易对手签署了一份合作意向书。双方就拟议交易原则达成初步意向,万科拟以新发行股份方式(A股或H股)及现金支付方式,收购潜在卖方持有的目标资产。

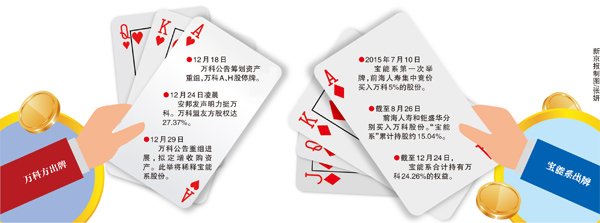

从7月起,宝能系大举增持万科股份,先后投入巨资近400亿元,直指控股股东地位,引发“万宝之争”。

12月18日,万科公告筹划资产重组,万科A、H股停牌。在停牌前夕,宝能系、安邦保险轮番抢筹万科股票。截至12月24日,宝能系持股占比高达24.26%,稳坐万科第一大股东宝座。

一位券商人士对新京报记者分析称,从重组进展看,万科一方选择了通过定增来提高自身或一致行动人的持股比例,同时稀释宝能系持股比例,以稳固对万科的控制权。

“目前看万科管理层应该是没有那么多资金自己参与定增股份的认购,应该会拉拢认同自己一方的资金参与。”该人士表示。

万科否认交易对手是华润置地

昨日有媒体报道,万科潜在的交易对手为原第一大股东华润集团旗下的华润置地。华润置地有限公司是华润集团旗下的地产业务平台,在香港上市。

对于上述报道,万科方面人士昨日对新京报记者表示,上述报道未采访过公司,也没有任何事实依据。在昨日的公告中,万科表示近期外界对万科重大资产重组的交易对手等有较多传言,万科称对交易对手方的猜测均与实际情况不符。

此外万科表示,万科还在与其他潜在对手方谈判协商,万科股票将继续停牌。

万科方如想控股尚需69亿

根据万科公司章程,任何一方持有万科30%表决权股份,便能成为控股股东。12月24日,握有6.18%万科股份的安邦保险表态支持万科后,万科原大股东华润、万科管理层(盈安合伙)、安邦等万科方持股合计达到27.37%,离30%的持股仅一步之遥。

以万科方持股27.37%计算,万科只需增发4.16亿股,便能将自身或一致行动人的持股份额提升至30%。宝能系持股则将被稀释至23.38%。按照证监会相关办法规定,上市公司定增发行价需以股票停牌前20个交易日加权股价的90%定价,以此计算万科定增发行价应在16.71元左右,增发4.16亿股则需69.51亿元的认购资金。“这只是理论层面的,宝能持有超过20%的股份,对万科来说仍是个不小的威胁。”上述券商人士表示。

目前摆在万科定增重组路上最大的“拦路虎”则为股东大会。根据上市公司重大资产重组办法及万科公司章程,定向增发方案需要股东大会2/3以上股东同意通过方可实施。而万科近半股权仍掌握在机构投资者及散户手中。“最终就看重组方案能否吸引到其余股东的支持。”上述券商人士表示。

■ 看点

万科因两资管计划被问询

近日有媒体报道,名为“金鹏资管计划”和“德赢资管计划”两款资管计划已购买万科7.79%股权,涉及资金60亿元,资金来源成谜。

据该报道称,这两个资管计划与万科管理层存在关联关系,且万科未作披露。日前,深交所就此函问万科。万科在回函中称,以该两资管计划管理人各自自主行使投票表决权为由,认定这两资管计划不存在一致行动人关系。

新京报记者在万科最新公告中也未发现有关上述问题的公告。记者向万科方面求证,万科人士表示已将记者问题反映至公司,但截至记者发稿,仍未获回复。

业内分析认为,该报道存有疑点,两个资管计划规模约60亿元的话,持有万科A比例应为接近5%左右。不过如果这两款资管计划与万科管理层存在关联,那么万科手中仍握有潜藏筹码。

辟谣1 万科:安邦受让宝能股份纯属谣言

昨日晚间,有报道称,上周宝能系、万科、安邦三方召开和谈会,会议由安邦保险集团董事长兼CEO吴小晖主持,三方基本达成和局。

报道中称,安邦联合万科后,宝能系“吃不下”万科,但万科也不能忽视姚振华所持股份,达成和局后,宝能系至少可以分享万科股份分红收益。占据了主动权的吴小晖,未来将有可能受让宝能系股份成为万科大股东。宝万之争,安邦成为最后赢家。

新京报记者就此求证于万科、安邦、宝能三方。万科人士表示“纯属谣言”。至昨日晚间,万科发公告称,公司对于制造虚假消息的行为保留追究法律责任的权利。

宝能系子公司前海人寿人士则称不作回应。安邦人寿相关负责人向新京报记者表示,“也是看了新闻才知道,需要向领导核实”,但截至发稿未见回复。

辟谣2 前海人寿:银行停售产品情况不实

昨日,有媒体报道称,已有银行下发内部文件,暂停销售前海人寿的部分保险产品。

对此,宝能系旗下公司前海人寿相关负责人对新京报记者表示,停售部分产品的情况不属实,不排除有人刻意抹黑前海人寿,扰乱金融秩序。

该报道称,某银行要求各支行自12月29日起暂停销售前海人寿的部分保险产品,其中包括:前海尊享一号两全保险、前海尊享二号年金保险、前海盛世精选(B)年金保险(万能型)、前海海利精选(A)年金保险(万能型)、前海海富人生两全保险(分红型)等5款保险产品。

新京报记者首先以购买过海利精选(A)年金保险(万能型)的客户身份,致电建设银行深圳华侨城支行。该行一位客户经理称,目前并没有收到通知,前海人寿的产品也没有停售,“我们今天还在卖”。

当记者询问还有哪些前海人寿的产品在售时,对方表示,“有客户,需要的话到营业部面谈”。

■ 相关新闻

保监会:密切关注保险行业风险隐患

新京报讯(记者陈鹏)12月29日,中国保监会召开保险行业风险防范工作会议。保监会主席项俊波在讲话中强调,防范风险是保险行业的生命线,要密切关注新形势下保险行业存在的风险隐患。

保监会此番表态的背景是,近期险企举牌上市公司的疯狂戏码不断上演。除身处“宝万之争”中的安邦保险、前海人寿之外,富德生命人寿、国华人寿、中融人寿等也竞相加入,在导致市场不断质疑险资运用是否合规的同时,也引起监管层的注意。

项俊波称,偿二代(中国保险业第二代偿付能力监管制度体系)将于2016年正式实施,新的监管指标更加体现风险导向,部分公司将面临偿付能力降低的风险;低利率市场环境下,债务信用风险、资产负债错配、资本市场波动、利率下行等风险因素将给保险投资收益带来更大的不确定性;而满期给付和退保高位运行,将对一些公司的流动性造成不利影响。

项俊波要求,把防范风险放在更加突出位置。以偿二代正式实施为契机,进一步加强全面风险管理,定期开展压力测试,坚决守住不发生系统性和区域性风险的底线。他表示,保险公司要坚持审慎经营原则。切实加强资本管理,强化内部控制,规范经营行为,加强资产负债匹配管理。

此前12月23日,保监会发布了《保险公司资金运用信息披露准则第3号:举牌上市公司股票》,对保险机构披露举牌信息进行了重点规范,其中明确披露内容应包括资金来源、投资比例、管理方式等信息。

采写/新京报记者 李春平 陈鹏

频道推荐

智能推荐

图片新闻

视频

-

滕醉汉医院耍酒疯 对医生大打出手

播放数:1133929

-

西汉海昏侯墓出土大量竹简木牍 填史料空缺

播放数:4135875

-

电话诈骗44万 运营商被判赔偿

播放数:2845975

-

被击落战机残骸画面首度公布

播放数:535774